要在股市上取得非凡成就,通常有三种途径:

1、买进便宜的股票并在这些股票被合理定价的时候抛出:价值投资。

2、买进那些可以一直增长的公司的股票并持有它。

3、发现全新的投资领域。

极其便宜的股票通常都笼罩在阴云里,或者说可能是被暂时忽略了。股市常常夸大坏消息,所以,当一家公司受不利形势的影响,其真实的前景下降了 1/4 时,股票的价格可能会下降一半。因此,在价值投资中,有吸引力的股票通常是那些崩溃于坏消息的股票。最好是证明坏消息本属误传,但真正的坏消息也有好的一面。同样的道理也适用于好消息。

股市中通常的买进—卖出的价值游戏的节奏是四年一个周期,更确切地说,这一周期一般持续四年左右。在股市处于谷底时,几乎所有的一切都是不可思议的便宜,而在股市处于顶峰时,几乎所有的一切都被难以置信地过高定价。因此,我曾研究过那些伟大的价值投资者,他们通常也有一个四年的买入—卖出的循环期。我不太了解周期的规律,事实证明,对于今天的某些大师们而言,这一周期可能很短:短到只有几个月,或者只要一项购买达到了预先计算好的价格水平,任何时间都可以。但这是一个很难为普通的投资者追随的法则,并且,无论如何,交易成本在这一期间会上升。

一般来说,短期投资是一种傻瓜式的游戏,仅使得经纪人富有;然而今天最伟大的价值投资者们也能够从中暴富。

紧追不放

肖特·威是一个著名的猎手。他打猎的技巧就是紧追不放,他一旦射中了一头动物,又疑心别的动物也在附近,他会让受伤的动物随意地跑掉,接着射中另一个,甚至另一些动物,直到所有的动物都几乎像睡眠时一样地死去为止。接着他回过头来收获他认为已经死去的动物。他几乎从未丢失过猎物,因为他的眼睛特别尖锐,他能发现一块烂地或石头堆上的冰冷的脚印。他能分辨出是风还是走过的脚步将落叶弄乱。在本书中我们发现的技巧即是所谓的“紧追不放”:在有限的时间内,不断地扫视兽群,以便逐个射中新的股票,而不是做长期承诺。例如,这里就有一些关于传统的长期投资模式与今天的障碍滑雪表演家的技巧所作的对比:前者以沃伦·巴菲特、菲利普·费雪、T·罗·普赖斯以及拉尔夫·旺格为代表,而后者由乔治·索罗斯、迈克尔·斯登哈德、彼得·林奇以及约翰·耐夫(有时)为例。

长期投资者“紧追不放”交易者

1、保持长期趋势时刻跟踪变化

2、为长期持有而购买不断转手

3、进行少量的逆向操作尽可能逆向卖出

4、如果价格过高,大大超过内在价值,将迅速慢出

5、偏好所熟悉的现有证券“货比三家”,毫不留情

6、把鸡蛋放在同一只篮子里注意分散投资

7、形成自己喜欢的投资哲学并毫无偏见坚持它

8、熟知某几个大的股票品种对许多股票都知道不少

9、形成有用的规则和方案避免公式化

10、了解每个公司的内部信息购入成批股份,合起来构成主题

11、熟知内部管理信息不太担忧管理问题

12、相信稳定的长期增值的魔力

在“紧追不放”技巧中,试图在一个转折点切入,并为以后的售出设立一个精确的目标的方法,仅仅被像肖特·威一样有权威的大师们在其顶峰时期才成功地运用过,这也需要较频繁的转手,意味着高昂的交易成本,并且要求操作有着高超的技艺。因此应当遵循着更进一步的原则:总是在价格削弱时买入,在强劲时卖出。这要么需要一个价格敏感的经纪人,要么小心地设定买卖的数量。

成长还是价值?

成长股和价值投资这两种方法在今天哪个更有效呢?从整体上看,成长股的市盈率大约是标准普尔平均指数市盈率的 1~2 倍。

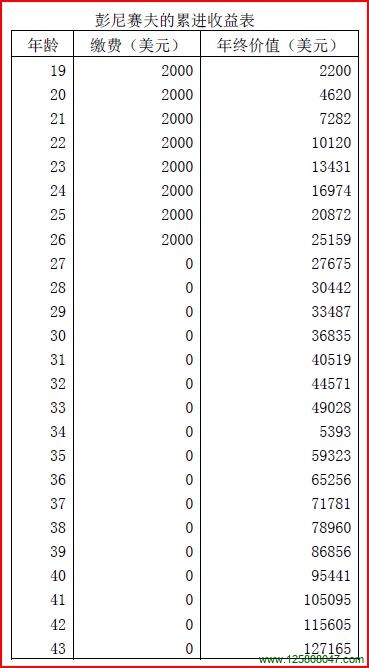

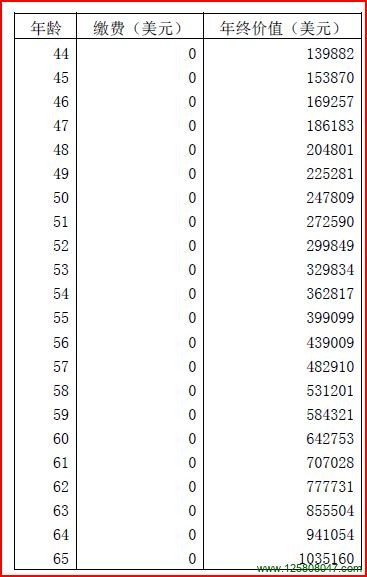

无论多好的短期业绩都比不上长期稳定的业绩,后者会形成一种惊人的力量。我们假设有个名叫彭尼赛夫的年轻人,他每年向免税的养老金计划中投入 2000 美元,共持续8 年;资金的增长率是10%(这不算什么)。第一页的表格表明:当他退休时,已经非常富裕了。

适度稳定的成长最终将使你富裕。任何其他策略,尤其不时引起严重下降的策略,可能将致命地干扰着这种现金流动,尤其是当它发生在资金匮乏的时候更是如此。

因此,我们的目标是出色的业绩,却必须以其长期的业绩来衡量。没有比综合增长率更好的指标了。

逆向操作

本书的读者会发现一种切实可行的技巧:购买出色的基金经理所青睐的股票。这即是把大师们当作过滤器。大师们不断地比较着资产组合的优劣,因此没有理由不照他们做的去做,这并没有什么不合理地方。

你会观察到几条明显的规则:

1、要确证他们是真正出色的经理。

2、仅仅拿你挑选来作为进一步研究的股票的某一片断或整个部分来加以考虑。接着充分研究这些股票,并逐行通读其报告。

3、如果你要询问什么,就和公司交谈,也可以和公司的竞争对手及客户交谈,还可以和企业界专业人员交谈。

4、建立长期投资概念而不能仅关注交易技巧,比如拉尔夫·旺格、沃伦·巴菲特及乔治·米查利购买股票是为长期持有,而彼得·林奇只为了交易而不停地买卖,约翰·奈夫则两种都做。看一看股票收入和股息表。一种极好的长期成长股看起来与某种处于周期性反弹中的下跌股有明显的不同。

5、确信大师们正在增加着他们持有量或者至少继续持有这些资产。除了你自己以外,许多其他投资者都在观望,因此当一个大师开始卖的时候,可能产生反响,尤其是当知道他长期以来一直喜欢的一只股票被他卖掉的时候,更是如此。

6、假如你是个非专业人员,专门投资于一至两个领域较为容易些。挑选股票是一种挑战性的工作,因此本质上是困难的。正如其他探索形式一样,专心一意会使这项工作变得容易,也增加成功的可能性。

总而言之,逆向操作,利用大师们的一些选择,这对大多数投资者来说是一个极好的手段。

《世界投资大师》试图指引读者走上成功的投资之路。而我想对读者说的最后一句话是:你要像理解医学和政府行为那样全面理解投资的过程,但也别太强迫自己。受损失最重的人往往正是那些陷得最深的人。而且这样做也没有必要:一个看似微薄却很稳定的收益也能够满足你的愿望。

更进一步说,为了获取极大的财富——也就是说,远非你所真正需要的——事实上是非理性。你必须为此付出太多的代价,在你实现的时候,你的境况常常比以前更差。迈达斯正是被他渴求的金子给毁掉的。莎士比亚说,我们的天性受制于所处的环境,正如印染者,在追求财富的过程中,会成为一个金融家一样。你透过带有美元符号的双筒望远镜看穿了世界。

因此,任何原则的夸大都将导致失败,正如刺激物使用过量要引起中毒一样。把有某种罪恶的贪婪变成一种清规戒律将毁灭一个家庭的灵魂。物质条件过于优越,反而使孩子过着无目的、不幸福的生活,什么收获能抵得上这样大的损失呢?

巨大的财富欲望腐蚀了正常的人际关系,人人都在索取。据说,高傲的罗斯童没有任何朋友,有的只是客户。的确,人性的喧闹被巨大的财富隔离开来,然而人性的喧闹所带来的快乐和痛苦却正是我们奋斗的目标。

慈善事业无疑是值得称赞的,但是更大的程度上却变成了一种政治行为:商界的、政界的巨头们从公众身上吸走了大量金钱,为的是在某一地方建造博物馆,而不是在别的地方建造。事实上,这并没有创造新的美好事物,只是在向社会行使自己的特权。

一个理性的人会让生活更有价值,财富只是生活的副产品。只有那些能够履行自己对家庭、对工作、对社会的责任并力求完美的人,才是幸福的。

峰汇在线

峰汇在线