以一个规模为20亿美元的退休基金为例,假定它希望卖出价值2亿美元的股票。它知道,如此庞大的卖出将导致股票指数下跌,所以它可以根据这项判断获利。在市况较平静的时间,通常是下午2:00左右,它开始卖空S&P的指数期货, 建立200万美元的空头头寸。这相当于是股票现货头寸的两倍,大约需要卖空1000至 1500口合约–就s&p期货市场的规模来说,这笔交易很容易被消化。

然后,下午3:10左右,它开始以每五分钟1000万美元的速度分批卖出股票,在临收盘前,再卖出一笔大单。由于这一波波的卖压,场内会出现相当明显的空头气势,价格开始下滑。相对地,期货价格也会按比例下跌。在现货与期货市场中。波浪观察者都会推波助澜,使价格形成一种小型的崩跌走势。

在股价的下跌过提中,这家退休基金在现货的处理上虽然发生亏损,但空头头寸(2倍的数量)回补的获利远足以弥补现货的损失。记住,期货交易的保证金只不过是5%,而股票的融资为50%;所以,通过杠杆原理,期货市场的获利潜能是股票的10倍。

第二天早晨,市场的整个浪潮又反转过来,买气开始蓄积,并造成一个小型的规涨走势。由于预先已经知道整个发展–几乎是必然的–结果,这家退休基金可以掌握理想的买卖时机,在两个市场的上涨与下跌走势中,同时为自己与客户创造可观的获利,再加上佣金的收入与免费的公共关系。最后,市场几乎没有任何变化,但却有大笔的资金转手了。法人机构采用各种电脑交易程式,有些非常复杂,它们虽然不完全是为了操纵市场.但总是不当的赚钱手段。

就公正的原则来说,电脑程序交易蕴含的”不公平性”并不是来自于市场本身,而是来自于政府对于市场的任意规范。如果个人的操纵行为应该被惩罚,而机构法人的操纵行为应该被忍受,其中显然有不公平之处。犹如J.O.O奥尼尔所说:主管当局允许他们(法人机构)直接与”纽约股票交易所”的电脑连线,在瞬间之内便可以下达大显的交易指令。你和我则需要通过经纪人,要求他们把交易指个转至纽约,执行一项指令需要几分钟的时间。⑤

就我个人来说,完全自由化的市场是最理想的状况,但主管当局至少可以明确界定何谓”人为操纵”,使每个人都了解”合法”交易的范围。

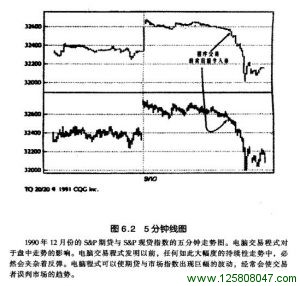

自从1980年代中期以来,电脑程式交易已经完全改变盘中价格走势的性质,并为市场带来前所未有的不确定性。目前,在任何时刻,一位程式经理人的判断便可以发动买进或卖出的电脑程式,并在纯粹技术的基础上(换言之,相关股票的盈余展望没有任何的基本变化),造成5至30点以上的短线走势。(参考图6.2)

我过去经常从事S&P期货的当曰冲销交易。在电脑交易程式发明以前,你绝对不会见到派达1.5时的跌势,中间没有夹杂任何反弹。 你也很少看见目前经常出现的尖锐V一型(或颠倒的v一型)走势。由于机构法人的交易量非常庞大,一般大众因为恐惧而退出市场,目前从事S.P的当日冲销交易,你感觉好象有人拿枪指着你。任何时候程式经理人都可以扣发板机,于是市场在毫无预兆的情况下,突然出现不利于你的走势,而你根本没有迅速认赔的机会,尤其在交易头寸很大时。

市场一旦出现电脑程式交易的短线波动,如果你站在错误的一方,可能造成致命的结果。当然,如果你站在正确的一方,获利也相当可观。问题是:这类走势由一个人发动,除了少数人之外,没有人知道整个交易计划,所以目前短线交易非常困难,而且经常演变为挪骰子的赌博。然而,分析S&P 500现货与其期货的走势图,精明的投机者或投资者可以辨识电脑程式交易的模式,并以此设定最理想的买卖价位⑥以此方式掌握进、出场的时机,这对于投资组合的绩效有相当大的帮助。相反地,在电脑程式交易的威胁下,以”市价”大笔买、卖股票或期货,是相当愚多的行为。

就中期与长期的角度来说,电脑程式交易基本上无法操纵价格,但可以改变价格趋势的性质,加速中期价格走势的发展。就上升趋势而言,它们可以引发大量的投机性买盘。就下降趋势而言,可以对主要跌势造成可怕的影响,就如同1987年10月崩盘的情况。

在1987年10月初,市场对于基本面已经产生怀疑。本益比为21倍,这是历史上最高的本益比之一。帐面价值对股价的平均比率在名义上高于1929年的水准,若经过通货膨胀的调整,更高得离谱。这些因素再加上经济各部门的负债情况,使市场已经濒临一个主要的修正走势–如果不是空头市场的话。就当时的情况来说,问题已经不是”是否”而是”何时”。

10月19 日以前,法人机构的数十亿美元资金留在股市内,纯粹只是为了追求短期避险、套利与操纵策略的利润。显而易见地,当时如果联储大幅紧缩信用,或美元汇率大幅下跌,这些”热钱”会抽离股市,加重市场跌势。当时,巴伦氏杂志曾经访问我,并将访问内容刊登于1987年9月21日的一期中:

股票市场的跌势形成气候时,电脑程式交易会夸大整个情况的严重性,并造成史无前例的急跌走势......

这种夸大的跌势,通常称为”集体倒货”,所以主要多头走势的顶部附近充满不确定性与风险。这种情况下,如果持续以全部资金投入股市,显然完全忽略风险/报酬的合理原则。情势即将变化时,首先变化的人往往获利最丰硕。

纯粹派信徒

在正式的理论基础上,某些技术分析者相信:价格即是一切;所有关于市场的己知或未来的可知资料都已经包含在市场价格与走势中。这便是纯粹的技术学派信徒,其中较著称者为艾略特(R N Elliot)与克朗多蒂夫; 某些不全然了解爱德华兹与马吉理论的信徒们也是如此,还有某些异端的”道氏理论家”。在不同的形式与程度上,纯粹的技术学派信徒主张,价格走势中存在一种形而上的必然性,它们是由命运、上帝、演化或某种宇宙的力量决定,经济分析与预测仅是要找寻正确的相关性或循环时间结构,阐明这些价格走势的性质。

试图以严格的循环理论或纯粹的数学方法预测未来,完全忽略市场活动中的主观性质。另外,这种态度也忽略政府干预与联邦准备政策对于长期趋势可造成的明确影响,有关这方面的问题,我们将在第9章与第10章中讨论。在某种程度内,这类理论系统确实可以成功地运用于行情预测与分析,这主要是因为它们己经脱离一致性理论需要的严格基础。或许它们的理论结构暂时符合市场的行为性质,因为市场参与者具有某些一致性的行为,这种情况下,只是短期的技术性观察;或许它们的理论结构非常普遍或界定过于松散,而使用者有相当程度的解释与推论空间。

就第一种情况来说,以技术分析模型拟定投机或投资决策,并预测未来走势的幅度大小与时间长短,其绩效将缺乏一致性–市况会急速地变化。就第二种情况采说。理论结构实际上将妨碍健全的推论与分析。总之,市况将改变,市场参与者的态度将改变,这类技术模型也终究会无效。

我必须再度强调,此处谈论的并不是指所有的技术分析方法与运用,我仅指其中某些学派,他们主张:未来一切都已经预先决定,并因此而能以严格的数学模型项测未来。

摘要

技术分析可以提供重要的信息,但需要以合理的态度看待它,技术分析是归纳重复发生之价格模式的一种方法。故此价格模式之所以产生,主要是因为市场参与者在拟定决策时,都具备类似的心理结构。在整个历史上,市场对于类似情况通常都会产生特定的反应,而技术分析的最大贡献便是提供一种方法,衡量这种反应的趋势。

在这种体认之下,技术分析可以为市场分析与经济预测提供一个新的观察角度,这是投机者与投资者经常忽略的一个领域。经过适当地了解与正确地界定,技术分析可以扩张市场知识的领域,并显示某些原本无法察觉的获利机会。

峰汇在线

峰汇在线